文章来源于:侦探猫,作者:Jack guo,编辑:小孟,封面图:李宁。

李宁的衰退还在持续。

要知道,2023年第三季度,李宁因为此数据出现“中单位数的增长”而导致股价单日暴跌近20%。

零售流水增长放缓都会使得投资者恐慌,更何况如今这一数据已经转负。

零售流水转负意味着李宁的运动鞋服卖不动了。这件事发生在奥运会、欧洲杯等大型体育赛事密集举办的2024年,多少有点魔幻。

事实上,在上述大型体育赛事的催化下,国内其他体育品牌的零售流水表现均十分稳定。比如安踏主品牌二季度的零售流水增速为“高单位数”、特步主品牌的增速为“中单位数”、361度主品牌的增速为双位数。

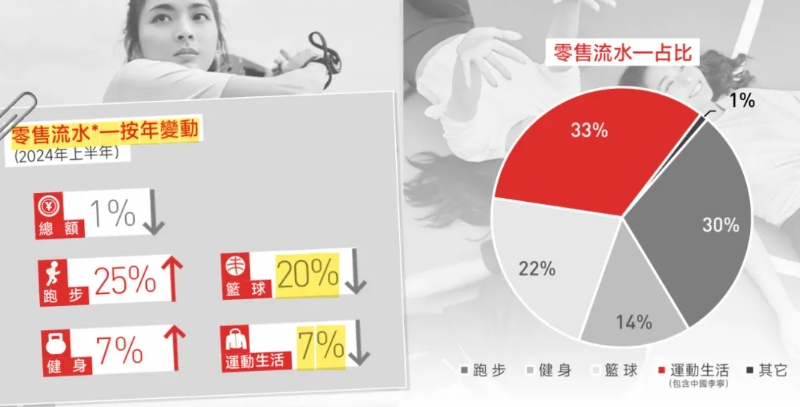

李宁的业务板块由“跑步”、“健身”、“篮球”、“运动生活”及“其它”五部分构成。

在今年上半年的流水占比中,这五部分的比例分别为30%、14%、22%、33%、1%。

上半年,李宁整体流水之所以下滑1%,主要是由篮球板块下滑20%,以及运动生活下滑7%导致,这两大板块合计占李宁整体零售流水的55%。

相较而言,跑步、健身两大板块是增长的。不过碍于其占比与增幅的乘积不及前者,所以导致李宁整体流水式微。

那么李宁的运动生活板块为何会在短短5年内上演一出过山车式的行情?

当时,在纽约这个全球时尚的前沿舞台,中国李宁“将运动与时尚融合的打法让人耳目一新,且品牌所主张的自省、自悟、自创的‘悟道’精神也成功实现了中国优秀文化的反向输出,进而唤醒了国人的国潮消费风尚。

此后,带着最新潮流服饰登上各大时装周就成了李宁的经营日常。在这些潮流服饰中,“繁体字的‘中国李宁’”、以及与红旗轿车、故宫等国潮元素的联名款都透露着浓厚的中国味。

但正如优衣库老板柳井正所警惕的:“时尚的东西是难以持久的”。

随着国潮风由小众刮向大众,大众出现了审美疲劳。加之,国潮系列产品动辄高于同品牌其他系列40%-50%的溢价。在消费降级的时代,国潮自然不吃香了。

2021年在“新疆棉”点燃的民族品牌消费热正盛之际,李宁高调宣布“肖战”为公司“运动潮流产品全球代言人”。 且不论李宁当时选择“肖战”为新代言人的时机透露着这家品牌做营销的投机性,肖战本人也是一位“充满争议性的顶流”。

一方面,“227事件”让肖战痛失路人缘;另一方面肖战本身的文弱气质与饭圈文化与李宁专业体育品牌的硬核形象不搭。

尽管文章评论有样本小的局限,但当多数人不约而同的质疑同一件事情时,这多多少少能说明一些问题。

此外,代言人成色不足也是李宁篮球板块式微的元凶之一。

从2023年下半年起,李宁的篮球板块零售流水逐渐出现停滞,以及负增长的局面,今年上半年该板块的流水负增长超过了20%。

通常而言,由于售价较贵且更换频率快,篮球鞋通常是篮球板块的核心营收支柱。参考耐克去年四季度鞋类占到主品牌总营收的67%而言,李宁的这一比例不会差很多。

《侦探猫》认为,李宁篮球鞋一直存在的短板是品牌代言球星成色的不足。比如李宁最大牌的篮球鞋球星为德怀恩·韦德与吉米·巴特勒,前者已经退役多年,后者的影响力远不及安踏的凯里·欧文,以及361度的约基奇。

除了上述短板之外,李宁部分篮球鞋还出现了降价太快,以及产品质量问题。

比如“李宁驭帅18”从开始发行的619元一下子降到目前的442元;再比如李宁销量最高的篮球鞋“闪击10”屡次出现“右脚掌异响”、“中底开胶”、以及“鞋舌磨脚腕”等质量问题。

笔者去年买过的“李宁闪击8”,由于右脚面夹脚趾,以及透气性差等问题早已被束之高阁了。

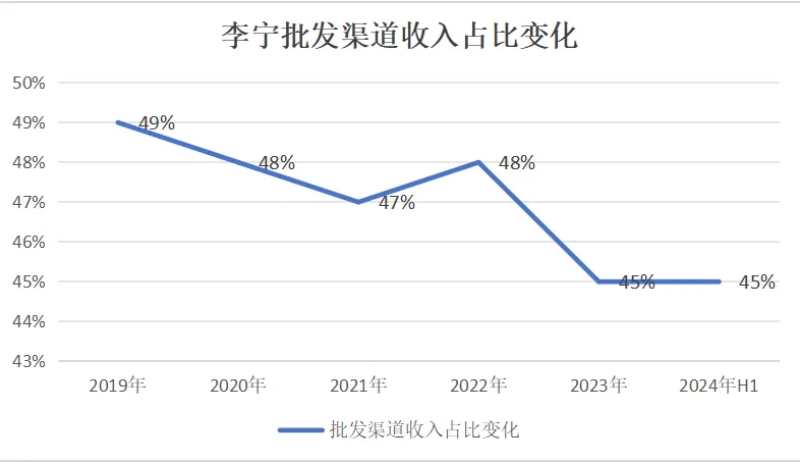

与2023年全年类似,批发业务依然是李宁增速最慢的渠道。

具体而言,2023年全年,李宁批发收入仅同比增长1%至118.18亿元。今年上半年该渠道还较去年同期同比下滑3%至61.74亿元。

要知道批发一直是李宁最依赖的收入渠道。过去5年批发渠道为李宁创造的营收比例平均值超过了47%。

这样一块主心骨接连掉队,李宁混成差等生也就不意外了。

问题是,都是销售渠道,经销门店的生意为什么不如直营门店,李宁为何不增加直营门店的比例?

对于第一个问题。经过我们的长期观察,绝大多数品牌服饰的直营门店的单店收入都要远高于加盟店单店收入,差距倍数多在1-3倍。

直营店之所以创收好,与门店位置、门店面积、货品齐全以及人员素质息息相关。通俗而言品牌商对直营店的选址一般都是一座城市的最核心商圈,给其配备的人员、货品、数字化服务都是最齐备的。

这是散落在全国层次不齐的城市中的加盟店不可比拟的。品牌商之所以选择以经销渠道为主,主要是借助经销商的力量实现短期内的全国放量。

这在一个消费升腾的时代完全可行,可当供给变成过剩时,这一打法就过时了。

原因在于,如果没有强大的品牌吸引力,以及过硬的产品品质,单纯将货铺给经销商的代价是渠道库存堆积与经销商窜货乱价。这正是当前发生在李宁身上的事情。

这些都意味着过去半年,李宁批发渠道的鞋服流通速度在放缓。

其实对于经销渠道高占比带来的负面效应,体育服饰品牌商们早已心知肚明,行业内对症下药的举措是“实施DTC改革”,即增加直营店的比例。

DTC改革也是耐克、安踏不断突破收入瓶颈的核心方法。据《侦探猫》统计,2023年,安踏主品牌中直营门店的比例为44%,直营门店收入占比为56.10%。同期,耐克直营DTC创造的收入占比也突破了43%。

反观李宁2023年的这一数据仅为26%,今年上半年下滑到了25%。

商业如逆水行舟,不进则退。

在这份糟糕的半年报发布后,李宁的管理层向市场释放的信息是“今年的核心是稳健经营,不以规模增长为目标”。

言下之意,李宁管理层在告诉投资者,2024年的李宁比较难,能保持住上半年的业绩增速就已经不错了。

结合管理层的悲观预期,以及7、8月份依然表现较差的零售流水。浦银国际分别下调了李宁2024年收入2.6%至281.99亿元,下调归母净利润6.6%至30.05亿元。

按照这一预测数值计算,李宁2024年将仍然处在营收微增,净利润下滑的下行通道中。

而从投资性价比的角度看,当前投资李宁的确定性并不高。

这是因为,虽然表面上看,当前李宁的滚动市盈率仅为10.8倍,股息率接近4.4%,较安踏的17倍与2.9%理想很多。

但需要考虑的一个风险是李宁的净利润仍在下滑,这预示着公司未来的市盈率不是在缩小,而是在扩大。

文章来源于:侦探猫,作者:Jack guo,编辑:小孟,封面图:李宁。

相关文件为高质量户外运动目的地的建设指明了方向。

中国户外运动产业的增长势头早已十分强劲。

2025年的鞋服行业正呈现“东升西落”的鲜明态势。

这次高层换血背后有何深意?它是否与母公司安踏的全球化战略有关?

近年来,自行车行业已将更多的自行车组装和制造从中国转移到劳动力成本更低的国家。

可隆,之前在国内也被叫作科隆,1973年诞生于韩国。